Les trois alliances mondiales sont opérationnelles depuis le 1er avril 2017 sur le marché du transport maritime de conteneurs. Les inquiétudes sont perceptibles chez les chargeurs et transitaires, tandis que les ports français s’adaptent.

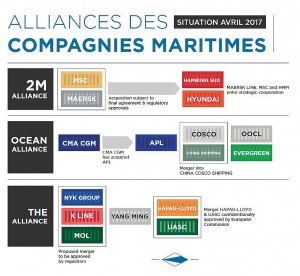

Le marché du transport maritime de conteneurs connaît une évolution rapide et de grande ampleur. De quatre alliances début 2016, le marché s’est recomposé autour de trois grandes alliances, Ocean Alliance, The Alliance et 2M, dans le courant de l’année 2016, opérationnelles depuis le 1er avril 2017. Les compagnies maritimes partenaires partagent leurs navires et leurs capacités sur plusieurs marchés. L’objectif affiché est de proposer à leurs clients davantage de services maritimes, une meilleure couverture portuaire, davantage d’escales directes et de meilleurs temps de transit.

Dans les faits, les mariées ne sont pas si belles. La fiabilité, le niveau de service et les délais des compagnies maritimes dans les nouvelles alliances représentent ainsi un sujet de préoccupation majeur des chargeurs. L’inquiétude monte depuis plusieurs mois. Ainsi, l’entreprise textile française Happychic (marques Jules, Brice et Bizzbee) confiait en mars dernier qu’elle devait revoir sa chaîne de transport maritime en amont du fait de la révision des temps de transit et des politiques relatives au premier port touché. François Le Joncour, directeur Supply chain de l’enseigne textile Gemo, exprimait lui aussi son inquiétude il y a trois mois vis-à-vis des compagnies maritimes, à cause « des retards, du niveau de service et de la fiabilité, en berne depuis 2016. »

Fin avril, l’Association des Utilisateurs de Fret (AUTF) et TLF Overseas, le syndicat professionnel français regroupant les entreprises organisatrices de transports aériens, maritimes et représentants en douane, faisaient un constat sévère : les opérateurs du commerce extérieur éprouvent des difficultés à assurer leurs exportations par voie maritime, principalement en direction de l’Asie.

Les transporteurs maritimes leur opposent de façon récurrente des pénuries de matériels, entretiennent une raréfaction des capacités, leur fixent des délais d’embarquement excessivement longs (jusqu’à huit semaines pour obtenir une réservation), et, pour certains, n’honorent pas leurs engagements en procédant à des ruptures unilatérales de contrat et à des augmentations brutales et usuraires des tarifs. Ces pratiques pénalisent lourdement les exportateurs, lesquels, faute de pouvoir livrer leurs clients asiatiques, perdent des ventes relatives aux ruptures d’approvisionnement.

Les armateurs maritimes, qui n’ont pas su se préparer correctement à l’échéance de mise en place au 1er avril 2017 des nouvelles alliances, échouent à proposer des solutions correctives permettant d’assurer le service que les exportateurs et les prestataires de service sont en droit d’attendre.

L’AUTF et TLF Overseas appelaient alors les compagnies maritimes à prendre la mesure du problème et à trouver, des solutions avec leurs clients.

Fabien Becquelin, directeur des Transports internationaux de l’AUTF, se montre encore sceptique un mois après : « Les entreprises rencontrent toujours de grosses difficultés pour exporter vers l’Asie. Le discours des compagnies maritimes est qu’on doit leur laisser le temps de mettre en place opérationnellement les alliances, et qu’au final, ça va améliorer le service et le nombre de ports touchés. Mais le marché est oligopolistique ; le rapport de force est trop important, en défaveur des chargeurs. Nous constatons une substantielle hausse du temps de transit, la diminution de la fréquence des escales dans un même port, et une baisse des ports touchés, et les temps d’attente en hausse avant même de pouvoir embarquer. Les armateurs scient la branche sur laquelle ils reposent, car les chargeurs ont aujourd’hui besoin de supply chains plus courtes et plus efficaces. Nous appelons à une réelle concertation des armateurs avec leurs clients dans une démarche partenariale. Et au niveau réglementaire, il faudrait plus de prévention et d’analyse des dossiers de mise en place des alliances pour empêcher les dérives au niveau des règles de concurrence. »

Herbert de Saint-Simon, président de TLF Overseas, se montre plus diplomate : « Les compagnies maritimes n’avaient pas d’autre choix que de mettre en commun leurs moyens pour faire face à des surcapacités et des taux de fret très bas et non viables. Les alliances sont à visée opérationnelle. Nous restons vigilants sur des approches commerciales qui fausseraient la concurrence, mais ce n’est pas le cas aujourd’hui. Nous avons toujours autant d’interlocuteurs commerciaux qu’avant. Certes, nous avons vivement réagi fin avril, alertés par nos adhérents, avec l’AUTF, face à la flambée brutale des taux de fret, sur les lignes de l’Europe vers l’Asie puis d’autres lignes. C’est une question de méthode : une hausse tarifaire se négocie et se cadence dans le temps. En outre, ce qui nous importe, c’est le respect des plannings et le service. Si les alliances se concrétisent par plus de services et des liaisons plus fréquentes, ce sera tant mieux pour les chargeurs et nous. Pour l’heure, nous avons remarqué un peu de flottement dans la mise en place des nouvelles escales et nouveaux plannings, qui a engendré des retards, mais cela devrait rentrer dans l’ordre. »

TLF Overseas déclare être attentif dans les mois à venir à la régularité, à l’amélioration du service et au respect des ports français dans le choix des escales.

Les grands navires changent les processus dans les ports

Les alliances opérant des navires de plus en plus grands, elles générent un allongement des temps de transit avec la généralisation de « l’éco-speed », c’est-à-dire la navigation à des vitesses inférieures à celles pour lesquelles ils ont été conçus. Ainsi, jusqu’à six ou sept compagnies chargent sur le même navire, et le nombre de mouvements par escale augmente sensiblement. Ces grands navires changent donc les processus dans les ports (voir aussi, dans ce même numéro, notre dossier sur les ports).

Les méga porte-conteneurs font moins d’escales, il y a plus de rupture de charges, de plus petits bateaux – les « feeders » – emmenant les marchandises vers leur destination finale. Ce qui nécessite des plates-formes d’éclatement, des infrastructures et une gestion opérationnelle des terminaux ad hoc. « L’augmentation de la taille des navires n’est pas forcément profitable pour toute la chaîne, met en exergue Fabien Becquelin. Les ports pouvaient mieux lisser leur activité avec des navires plus petits faisant des escales plus fréquentes. L’escale de grands navires monopolise la main-d’œuvre et déséquilibre l’activité du terminal. »

Les administrations portuaires se montrent néanmoins confiantes. Hervé Cornède, directeur marketing et commercial d’Haropa, plateforme commune aux ports du Havre, Rouen et Paris, nous déclare : « La transition se passe bien. Nous avons toujours le même nombre de services sur l’Asie, et cela s’est même amélioré sur la ligne américaine. Les temps de transit sont compétitifs, nous n’avons pas de problème de congestion et nous sommes le

1er port nord-européen touché à l’import et le dernier à l’export.

90 % des conteneurs en 3 à 7 jours. Le dédouanement se fait sans contrôle physique à 99%, avec un temps de dédouanement moyen de 4 minutes 38 secondes. »

La direction du développement du Grand port maritime de Marseille-Fos explique que « les ports doivent affûter leur productivité et leur planning d’escales ; la fluidité du passage aux portes des terminaux et la diversité des dessertes fluviale et ferroviaire deviennent primordiales. » Le port phocéen a maintenu sa position sur la zone Asie, les trois alliances y faisant toujours escale. Il souligne la progression régulière de ses trafics conteneurs (+ 7 % au 1er trimestre 2017) et son offre maritime sur les Etats-Unis s’est enrichie d’un nouveau service.

Ainsi, malgré l’inquiétude, les acteurs de la Supply Chain prennent leur mal en patience et s’adaptent à ce nouveau bouleversement du marché du transport maritime de conteneurs.

Christine Calais

Repères sur les trois alliances

• Ocean Alliance regroupe quatre compagnies : CMA CGM (3e compagnie mondiale en volume EVP – équivalent 20 pieds- selon les données d’Alphaliner), China Cosco (4e), Evergreen Line (6e) et Orient Overseas Container Line (OOCL, 7e). Ocean Alliance offrent 40 services sur les marchés Est-Ouest (Asie – Amérique du Nord, Asie – Nord Europe, et Asie – Méditerranée), avec environ 100 ports d’escale et une flotte de près de 350 navires offrant une capacité totale de 3,5 millions d’EVP (équivalent vingt pieds). L’alliance a été signée pour 10 ans.

• THE Alliance rassemble : Hapag-Lloyd/UASC (5e), dont la fusion a été finalisée le 24 mai dernier, NYK (8e), Mitsui OSK Line (MOL, 11e), K Line (14e), Yang Ming (9e). Elle compte 78 ports d’escale et 241 bateaux.

• Enfin, au sein de 2M, Maersk Line (1re compagnie au monde), MSC (2e) et Hyundai MM (12e), réunissent 223 porte-conteneurs pour 76 escales.