Classé au 35e rang pour la facilité à y faire des affaires par la Banque mondiale, le Pérou offre ainsi un environnement favorable. Les partenariats privé-public sont aussi encouragés, mais l’exécution des contrats demeure le point faible, explique un expert du cabinet RGB Avocats, à Lima.

I/ Un cadre juridique favorable

Depuis les années 90, le Pérou a pris les mesures nécessaires pour établir une politique de promotion et protection des investissements privés visant à éliminer les obstacles que peuvent rencontrer les investisseurs étrangers. Ainsi, le pays s’est doté d’un cadre juridique favorable et propice aux affaires. Parmi les principales caractéristiques de ce cadre favorable aux investissements, il en ressort les suivantes :

• Reconnaissance constitutionnelle de la liberté d’initiative privée dans le cadre d’une économie sociale de marché et du pluralisme économique.

• Égalité de traitement entre investisseurs nationaux et étrangers.

• Libre accès à tous les secteurs économiques, sauf pour les investissements situés dans un rayon de 50 km des frontières.

• Libre transfert des capitaux et rapatriement des bénéfices, après paiement des impôts y afférents.

• Absence de contrôle des changes.

• Libre concurrence.

• Garantie de la propriété privée.

• Possibilité de conclure des accords de stabilité juridique avec l´État.

• Libre accès au crédit interne et externe.

• Reconnaissance de l’arbitrage par la Constitution en tant que méthode de résolution des conflits. En tant que signataire des accords de Washington depuis 1993, le Pérou est membre du Centre International de Règlement des Différends liés aux Investissements (Cirdi) permettant de résoudre des différends relatifs aux investissements par voie arbitrale.

• Le Pérou a signé 34 accords bilatéraux pour la promotion et la protection des investissements, dont un avec la France.

• Le Pérou a conclu 19 traités de libre-échange, notamment avec les États-Unis et avec l’Union Européenne, ce dernier étant en vigueur depuis le 1er mars 2013.

II/ Reconnaissance institutionnelle de ce cadre favorable

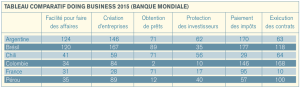

Selon le rapport Doing Business 2015, le Pérou occupe la 35e place sur 189 pays (42e place en 2014) en ce qui concerne la facilité pour faire des affaires, avant le Brésil, l’Argentine ou le Chili, ce qui le place en seconde position parmi les pays d’Amérique Latine.

Il convient, cependant, de remarquer que l’exécution des contrats reste l´un des points faibles du Pérou qui occupe la 100e place loin derrière la France (10e). À cet égard, le meilleur conseil à donner est certainement celui d’inciter à prendre des mesures préventives comme d´éviter de payer des acomptes sur l´achat de biens ou de services sans obtenir les garanties suffisantes. Si, toutefois, vous vous trouviez face à une situation d’impayé, il semble opportun de :

• Faire appel à un avocat inscrit au barreau péruvien.

• Octroyer à votre avocat les pouvoirs nécessaires pour agir. Pour cela, le pouvoir doit être apostillé en France et enregistré au registre public péruvien. Si tel n’était pas le cas, la partie adversaire pourrait arguer de cette absence de qualité pour agir.

• Fournir à votre avocat toutes les pièces nécessaires pour la constitution du dossier. Toutes les pièces provenant de l’étranger doivent être apostillées.

III/ Déterminer la structure la mieux adaptée : filiale ou succursale ?

Deux principales options s’offrent aux investisseurs qui souhaitent établir une structure au Pérou :

• créer une filiale, c’est-à-dire une société dotée d’une personnalité juridique propre et dont la majorité des actions avec droit de vote appartient à une autre société dite maison-mère.

• établir une succursale de la société étrangère au Pérou, laquelle ne sera pas dotée de personnalité juridique propre.

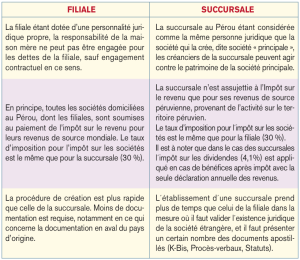

Plusieurs éléments sont susceptibles d’entrer en ligne de compte dans le choix entre ces deux options. Ces éléments sont d’ordre pratique, juridique et/ou fiscal.

Le tableau ci-contre tente de synthétiser les avantages susceptibles d’être décisifs dans le choix entre filiale ou succursale.

IV/ Principales formes de sociétés au Pérou

Il existe au Pérou plusieurs formes de sociétés régies par la Loi Générale sur les Sociétés – Ley General de Sociedades – (« LGS »), à savoir :

• La société anonyme – Sociedad Anónima – (« S.A. »). Elle a besoin d´un Conseil d´Administration composé d´au moins trois personnes physiques.

• La société anonyme fermée – Sociedad Anónima Cerrada – (« S.A.C. »). De par sa souplesse, la S.A.C. peut être comparée à la société par actions simplifiée française. Elle ne requiert pas de Conseil d´Administration et les convocations aux assemblées générales peuvent avoir lieu par tous moyens.

• La société anonyme ouverte – Sociedad Anónima Abierta – (« S.A.A. ») dont les principales caractéristiques sont de posséder plus de 750 actionnaires, d´avoir des actions cotées et de pouvoir faire appel public à l´épargne.

• La société commerciale à responsabilité limitée – Sociedad Comercial de Responsabilidad Limitada – (« S.R.L. »).

Par ailleurs, la LGS prévoit d´autres formes de sociétés :

• La société en commandite simple et par actions.

• La société en nom collectif.

• La société civile, notamment pour les activités relatives à des professions libérales et non pas comme en France pour la gestion du patrimoine immobilier.

Dans tous les cas, la LGS ne demande pas de capital minimum pour la constitution de la société, mais, en pratique, les banques requièrent un montant minimum pour l´ouverture du compte au nom de la société.

La création d´une société peut avoir lieu assez rapidement, entre 5 et 20 jours, en fonction du lieu de résidence des actionnaires. Les principales étapes de constitution d´une société ayant des actionnaires à l´étranger sont les suivantes :

• Procuration

• Rédaction de l’acte sous-seing privé

• Ouverture d’un compte en banque

• Versement du capital social

• Authentification de l’acte par notaire

• Immatriculation SUNARP

V/ La fiscalité et les droits de douane

Les principaux impôts, taxes et contributions au Pérou sont les suivants :

• Impôt sur les sociétés. Il est de 30 % du revenu net (après déduction des charges). Un projet de loi du 21 novembre 2014 prévoit de passer à un taux d´imposition de 28 % pour les années 2015 et 2016.

• Impôts sur les dividendes : 4,1 %. Un projet de loi du 21 novembre 2014 prévoit de passer à un taux d´imposition de 6.8 % pour les années 2015 et 2016.

• TVA. Il s´agit d´un taux unique de 18 %. Elle permet d´avoir un crédit d´impôt et compenser la TVA collectée avec celle payée.

• Retenues à source. De façon générale lorsqu´une société domiciliée à l´étranger fournit un service à une société au Pérou, celle-ci devra lui retenir 30 % du prix au titre de l’impôt sur le revenu au Pérou. Dans certains cas spécifiques plutôt restrictifs, dès lors que le service est considéré comme de l´assistance technique le taux applicable est de 15 %.

• Impôts sur le revenu des salaires pour les personnes qui ne sont pas fiscalement domiciliées au Pérou. Le taux est de 30 % sans aucun abattement lorsqu´il s´applique à des personnes qui ne sont pas fiscalement domiciliées au Pérou. Une personne devient fiscalement domiciliée lorsqu´elle demeure au Pérou plus de 183 jours pendant une période de 12 mois. La résidence fiscale s´acquiert à partir du 1er janvier de l´année suivante de la domiciliation.

Impôts sur le revenu des salaires pour les personnes qui sont fiscalement domiciliées au Pérou. Après un abattement annuel d´environ

7 000 euros, des taux progressifs de 15 %, 21 % et 30 % s´y appliquent. Un projet de loi du 21 novembre 2014 prévoit cinq taux imposition de 8 %, 14 %, 15 %, 17 %, 20 % et 30 %. Le but étant de baisser la fiscalité personnelle et d´augmenter le pouvoir d´achat.

• Charges patronales et bénéfices. Les entreprises ont à leur charge, notamment, un apport de 9 % pour la sécurité sociale, un mois de salaire annuel environ au titre d´une assurance chômage (CTS), deux salaires additionnels payables en juillet et en décembre (gratifications), et un mois de salaire de vacances après un an de travail.

• Participation des salariés aux bénéfices de la société. Il est prévu pour les sociétés de plus de 20 salariés de distribuer des bénéfices avant impôt aux salariés. Le taux applicable pour les sociétés industrielles est de 10 %.

• Droits de douane. Les droits de douane s´appliquent à l´importation au Pérou de tous les biens sur une base CIF douanier déterminé selon les normes de l´Organisation Mondiale du Commerce. Ils doivent être payés par l´importateur afin de pouvoir retirer les marchandises de la douane. Il existe trois taux d´imposition différents : 0 %, 6 % et 11 %. Il est à noter qu’au Pérou plus de 70 % des catégories douanières sont soumises au taux 0.

VI/ Les partenariats public-privé

Les partenariats public-privé (« APP ») concernent toutes les modalités de participation de l’investissement privé intégrant expérience, connaissances, équipements, technologies. En outre, dans les APP, sont partagés à la fois les risques et les ressources publiques et privées, dans le but de développer, d’améliorer, de faire fonctionner ou d’entretenir des infrastructures publiques ou de fournir des services publics.

Proinversion est compétent pour :

• les projets d’APP de compétence nationale et dont le montant excède environ 15 millions d´euros ainsi que les projets multisectoriels,

• les processus d’APP demandés par l’entité publique (nationale, régionale ou locale). Elle a, par ailleurs, le pouvoir d’identifier et de formuler, elle-même, des projets d’infrastructures ou de services publics susceptibles d’être proposés pour la mise en œuvre d’une APP,

• recevoir et évaluer les initiatives privées pour des projets à portée nationale.

Les APP peuvent être autofinancés ou cofinancés, mis en œuvre sous plusieurs formes (association en participation, opération gérance, joint-venture), mais ils prennent généralement la forme d’un contrat de concession, comme dans le cas de la ligne 2 du métro de Lima.

Les projets d´APP susceptibles d´intéresser des sociétés françaises peuvent être trouvés dans le site Internet de Proinversion www.proinversion.gob.pe.

Ricardo Guevara Bringas, avocat associé RGB Avocats, Lima, Pérou,

et professeur de droit